- Forfatter Isaiah Gimson gimson@periodicalfinance.com.

- Public 2023-12-17 03:01.

- Sist endret 2025-01-24 12:12.

Mange borgere står overfor spørsmålet om hvordan de skal fylle ut personlig inntektsskatt 3 i det nye skjemaet. Det er faktisk ganske enkelt, du kan gjøre det selv og gratis. Denne publikasjonen inneholder retningslinjer for å hjelpe deg med å forstå svaret på spørsmålet. Det viktigste er å lese og observere dem nøye.

Hva er erklæringen for og hvem skal fylle den ut?

Personlig selvangivelse-3 er et dokument som kreves for at en person skal rapportere til staten om mottatt inntekt. Den består av 26 ark som fyller ut:

- individuelle gründere;

- notarer, advokater og andre personer i privat praksis;

- borgere som har mottatt en arv;

- vinnere av et lotteri eller annet risikobasert spill;

- folk som mottar inntekt fra de som ikke er skatteagent (utleiere);

- som har gjort et overskudd som det ikke er betalt skatt for.

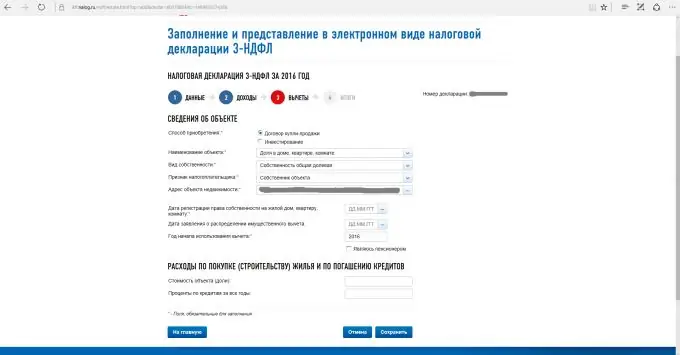

Program for fylling av 3-NDFL

Det aktuelle dokumentet er enklest å utarbeide ved hjelp av gratisverktøyet "Declaration-2013", som kan lastes ned fra nettstedet til Federal Tax Service. Deretter må du installere den på din personlige datamaskin.

Programmets funksjonalitet lar deg legge inn informasjon om skattebetalere, beregne totalene, sjekke korrektheten til beregningen av fradrag, fordeler, og også generere en fil i XML-format. For den fullverdige driften av Declaration-2013-programmet er minimumssystemkrav pålagt. Hvis en person kjenner 3-NDFL-skjemaet, programmet, hvordan man skal fylle ut alle feltene i det, med tanke på alle funksjonene, vil han tegne dokumentet så raskt og riktig som mulig.

"Erklæring-2013". Del 1: Fyll ut informasjon om skattebetalere

Først og fremst bør du starte den nye versjonen av programmet (snarvei på skrivebordet med en grønn bokstav D). I vinduet som vises velger du elementet "Innstillingsbetingelser" på venstre panel. Nå vil leseren lære å fylle ut personlig inntektsskatt-3 ved hjelp av Declaration-2013-programmet. Hvis skattebetaleren er bosatt (bodde i Russland i mer enn seks måneder), velg typen dokument "3-NDFL", ellers - "3-NDFL ikke-bosatt". I kolonnen "Generell informasjon" skriver du inn koden til skattekontoret som informasjonen vil bli gitt til. Siden det aktuelle dokumentet er gitt på stedet for permanent registrering, fyller ikke innbyggere i regionsenteret ut "Distrikt" -feltet.

Skattebetalere som ønsker å forstå hvordan de skal fylle ut personlig inntektsskatt-3, og som leverer sin erklæring for første gang på et år, legger igjen null i "korreksjonsnummer" -delen. Ellers setter du en (du må avklare den tidlige erklæringen). I varen "Sign of a taxpayer" blir det valgt hvem personen er. Videre i menyen "Det er inntekter" skal krysses av hvor overskuddet kommer fra.

"Erklæring-2013". Del 2: Hvem sender inn returen?

I programmet er det nødvendig å avklare nøyaktigheten av levering av dokumentasjon: enten en person sender den inn for seg selv (markerer "personlig"), eller for en annen person ("Representant for FL"), eller han er en representant for organisasjonen. Hvis de aktuelle formalitetene blir utført i stedet for en annen borger, må du oppgi personopplysninger og et dokumentnummer, som kan være:

- en fullmakt fra en juridisk enhet eller person;

- fødselsattest hvis representanten er foreldre til barnet.

Nå må du klikke på "Lagre" -knappen øverst i verktøylinjen for å lagre alle dataene. Navnet på erklæringen legges inn i vinduet som vises. "Erklæring-2013". Del 3: informasjon om deklaranten På panelet til venstre er det en fane “Informasjon om deklaranten”. Under knappen der informasjonen lagres, er det en knapp med et bilde som ser ut som en kantstein med åpen skuff. Når du klikker på den, må du fylle ut din personlige informasjon: TIN (du kan finne ut på FTS-nettstedet, men dette feltet er valgfritt), passdata og lagre de endringene som er gjort.

Neste trinn er å klikke på den husformede knappen ved siden av den forrige. I panelet som åpnes, angis typen bolig (permanent eller midlertidig), adresse, telefonnummer og OKATO (all-russisk klassifikator for administrativ-territoriell inndeling).

"Erklæring-2013". Del 4: informasjon om inntekter og utgifter

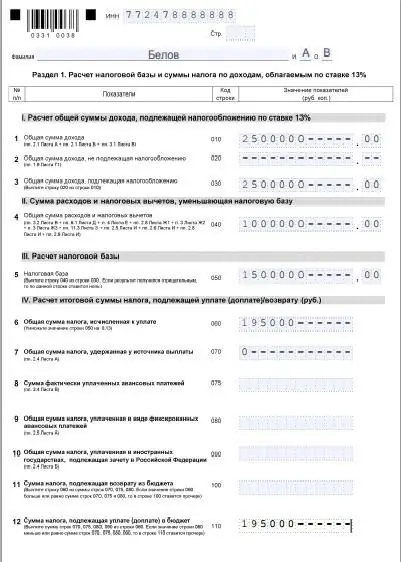

Gründere og enkeltpersoner som ønsker å forstå hvordan de skal fylle ut personlig inntektsskatt (skjema 3), må korrekt oppgi informasjon om mottatt inntekt. For å gjøre dette trenger du et personlig inntektsskattesertifikat av 2. skjema, som kan fås fra organisasjonen på arbeidsstedet som holder tilbake inntektsskatt. Ulike typer fortjeneste er underlagt deres respektive skattesatser. For eksempel lønn - 13%, materiell fordel - 35%, utbytte - 9%. Hver metode for å tjene penger har en unik kode: 2000 - lønn, 2012 - midler til ferie, 2010 - inntekt under GPC-avtaler, 2300 - sykefravær, 1400 - leieinntekt, 2720 - gaver. Ved beregning av personlig inntektsskatt bør fradrag (skattefrie fordeler) i form av koder, som kan sees i hjelpen, tas i betraktning. Basert på alle disse dataene fortsetter vi å finne ut hvordan vi skal fylle ut et 3-NDFL-sertifikat.

"Erklæring-2013". Del 5: fylle ut fradragskolonnen

Denne delen har fire faner. De som ønsker å få svar på spørsmålet om hvordan man korrekt fyller ut 3-NDFL, bør vite at hver av dem tilsvarer en viss kategori av fradrag: standard, eiendom, sosiale og tidligere tap fra transaksjoner med verdipapirer. Når du går inn i den første gruppen, må du merke av i de valgte feltene. Hvis skattebetaleren har barn, bør merket "Fradrag per barn (e)" stå igjen. Det neste feltet - "Trekk til et barn (barn) til den eneste forelderen" - reiser ingen spørsmål. Det siste feltet under spørsmålstegnet betyr fradrag beregnet på en verge eller aleneforelder, hvis status har endret seg i løpet av året. Videre er informasjon om antall små familiemedlemmer spesifisert. Det gis også standardfradrag for kodene 104 og 105.